Das Wichtigste zur Altersvorsorge für Späteinsteiger in Kürze

Mit dem Sparen für die Rente solltest Du frühzeitig beginnen. Dennoch kann es passieren, dass manche ihre Altersvorsorge erst ab 40 in Angriff nehmen. Eine Altersvorsorge für Späteinsteiger ist nicht nur möglich, sondern auch wichtig. Hier erfährst Du, wie passende Vorsorgemöglichkeiten im Alter aussehen können – von der Altersvorsorge ab 40 bis zu einer sinnvollen Altersvorsorge ab 60.

Altersvorsorge ab 40 – es ist noch nicht zu spät

Selbst wenn Du Dich erst mit 40 Jahren um Deine Altersvorsorge kümmerst, ist es dafür noch nicht zu spät. Es gibt ein paar Möglichkeiten, die Dir dabei helfen, Deine Rente mit 40 aufzustocken oder Deine Altersvorsorge mit 50 zu beginnen. Selbst in Deiner Lebensmitte hast Du noch über 20 Jahre Zeit, um Dein Geld bis zum gesetzlichen Renteneintrittsalter von 67 Jahren anzulegen. Obwohl frühere Sparzeiten vomZinseszinseffekt profitieren, bietet die Altersvorsorge für Späteinsteiger auch Vorteile:

- Du hast wahrscheinlich einen festen Job.

- Du bist finanziell stabil.

- Gegebenenfalls besitzt Du eine Immobilie, die im besten Fall größtenteils schon abbezahlt ist.

Diese Gegebenheiten bieten bereits eine solide Grundlage, um Deine Altersvorsorge mit 40, 50 oder auch 60 Jahren anzugehen. Orientiere Dich dazu an den folgenden drei Schritten.

Schritt 1: Bestandsaufnahme

Eine Bestandsaufnahme hilft Dir bei der Altersvorsorge ab 40. Die jährliche Renteninformation der Rentenversicherung bietet einen Anhaltspunkt über die voraussichtliche Höhe Deiner gesetzlichen Rente. Eine bestehende betriebliche oder private Vorsorge solltest Du ebenfalls berücksichtigen.

Schritt 2: Hochrechnung des finanziellen Bedarfs

Um im Ruhestand über genügend Geld zu verfügen und um Deine Rentenlücke zu schließen, berücksichtige die folgenden Faktoren:

- Einkommensquellen: Darunter fallen Renten, Sozialversicherung, Ersparnisse und Investitionen.

- Gesundheitszustand: Berücksichtige Deine Krankenversicherung und zusätzliche Gesundheitsausgaben.

- Inflation: Nutze Strategien, wie Tages-, Festgeld, Fonds oder ETFs, um die Kaufkraft auch bei der allgemeinen Preissteigerung zu erhalten.

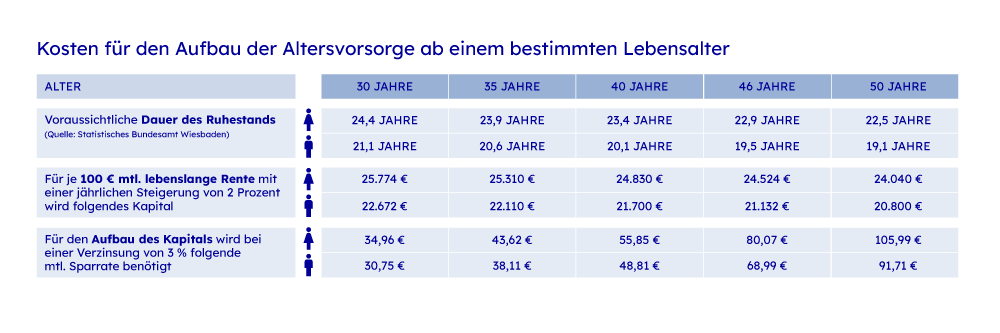

- Lebenserwartung: Plane für einen langen Ruhestand basierend auf der durchschnittlichen Lebenserwartung.

- Lebenshaltungskosten: Hierunter fallen wichtige Ausgaben, wie Miete, Nahrung, Versicherungen, Transport und Freizeitgestaltung.

- Notgroschen: Ein finanzieller Puffer für unerwartete Ausgaben.

- Rentenalter: Lege konkret fest, wann Du in Rente gehst und ob Du bis zum gesetzlichen Rentenalter arbeiten wirst.

- Schulden: Schulden solltest Du vor dem Ruhestand abgebaut haben, um monatliche Verpflichtungen zu reduzieren.

Schritt 3: Rentenlücke ermitteln und Sparplan aufsetzen

Rechne das zu erwartende Einkommen in der Rentenphase gegen die Ausgaben auf. Oft zeigt diese Rechnung, dass die gesetzliche Rente deutlich niedriger ist als das bisherige Einkommen. Ohne frühzeitige Altersvorsorge entsteht eine Rentenlücke, die Differenz zwischen benötigtem und tatsächlichem Renteneinkommen. Zu spät ist es nie! Du kannst die private Altersvorsorge auch mit 55 Jahren noch anstoßen und damit beginnen, monatlich zu sparen, um von Zinsen, Zinseszinsen und einer hohen Rendite Deines angelegten Kapitals zu profitieren.

Sinnvolle Altersvorsorge ab 60: 4 Möglichkeiten

Auch mit 40, 50 oder 60 Jahren hast Du dieselben Möglichkeiten wie junge Sparer. Demnach ist ein Investment in (nachhaltige) Aktien, (ESG-) Fonds oder (nachhaltige) ETFs möglich. Behalte jedoch das Risiko Deiner Geldanlage im Auge. Denn wenn Du die private Altersvorsorge mit 55 Jahren beginnst, hast Du bis zum Renteneintritt entsprechend weniger Zeit, um Verluste auszugleichen. Steht Dir eine größere Geldsumme zur Verfügung, könnte ein Vertrag zur Sofortrente sinnvoll sein. Den eingezahlten Betrag lässt Du Dir ab Rentenbeginn monatlich oder einmalig auszahlen. Zum Ende Deiner Erwerbstätigkeit hast Du folgende Möglichkeiten, privat für Deinen Lebensabend vorzusorgen:

Betriebliche Altersvorsorge (bAV)

Über eine Entgeltumwandlung kannst Du während Deines Arbeitsverhältnisses eine Betriebsrente aufbauen. Dazu zahlst Du einen Teil Deines Gehalts in die betriebliche Altersvorsorge ein. Du profitierst von Entlastungen bei Steuern und Sozialabgaben. Alternativ kannst Du vermögenswirksame Leistungen (VWL) nutzen. Das ist gerade für Geringverdiener interessant, denn der Arbeitgeber beteiligt sich mit bis zu 40 Euro monatlich an Zahlungen in einen Sparvertrag.

Versicherungsmöglichkeiten

Neben der gesetzlichen Rentenversicherung kannst Du zusätzlich eine private Rentenversicherung abschließen. Darunter fallen die folgenden Altersvorsorgeprodukte:

- Fondsgebundene Rentenversicherung

- Hybride Rentenversicherung

- Klassische Rentenversicherung

- Riester-Rente

- Rürup-Rente

Der Vorteil von Riester- und Rürup-Rente sowie der fondsgebundenen und hybriden Rentenversicherung: Alle Varianten bieten bei Vertragsende eine lebenslange monatliche Rente oder eine einmalige Auszahlung. Bei der Rürup-Rente ist allerdings eine einmalige Auszahlung oder Teil-Auszahlung nicht möglich.

Klassische Versicherungen sind dagegen zinsgebunden und weniger attraktiv als fondsgebundene. Beginnst Du erst mit 40, 50 oder 60 Jahren zu sparen, bleibt Dir weniger Zeit, negative Kursschwankungen auszugleichen.

Hybride Rentenversicherungen kombinieren klassische und fondsgebundene Anlagen und minimieren das Risiko bei höherer Renditechance.

Tages- oder Festgeldkonto

Sparbücher und Girokonto haben in Niedrigzinsphasen ausgedient. Alternativ eignet sich ein Fest- oder Tagesgeldkonto. Beide bieten gleich mehrere Vorteile, wenn Du Deine Altersvorsorge mit 50 Jahren startest. Vor allem mit einem Tagesgeldkonto kannst Du Dein Geld flexibel anlegen, denn Du hast jederzeit Zugriff auf Dein Kapital. Dank der Einlagensicherung bis zu 100.000 Euro pro Bank und Kunde ist Dein Geld in beiden Anlageformen sicher angelegt. Du profitierst mit beiden Geldanlagen von einem geringen Risiko, da Dein Geld fest verzinst wird, und keinen Kursschwankungen am Kapitalmarkt unterliegt. Festgeld zeichnet sich durch seine Planbarkeit aus: Du erhältst einen festen Zinsertrag über die gesamte Laufzeit. So lässt sich Deine Altersvorsorge ab 55 Jahren deutlich vorhersehbarer planen.

Anlage am Kapitalmarkt

Die chancenreichsten Vorsorgemöglichkeiten hast Du am Aktienmarkt. Mit einem Investment in Aktien, Fonds oder ETFs kannst Du eine hohe Rendite erwarten. Bei der Altersvorsorge mit 50 Jahren ist es wichtig, die Herangehensweise an diese Anlagen anzupassen, da sie Kursschwankungen und somit höheren Risiken unterliegen als sichere Anlagen wie Tages- oder Festgeld. Aufgrund der begrenzten Zeit zur Verlustausgleichung solltest Du in verschiedene Risikoklassen investieren. ETFs mit einem hohen Anteil an Anleihen sind risikoärmer, bieten jedoch geringere Renditen. ETFs mit hohem Aktienanteil versprechen dagegen höhere Renditechancen, bergen aber auch höhere Risiken. Eine Mischung aus Aktien und Anleihen über ETFs kann für eine chancenreiche Altersvorsorge über 50 Jahren sinnvoll sein.

Tipps zur Altersvorsorge ab 50

- Kümmere Dich frühzeitig um eine Analyse Deiner Finanzen. Bereits angespartes Kapital solltest Du investieren, um von einer möglichst großen Renditechance zu profitieren. Ermittle Deine monatlichen Einnahmen und Ausgaben, um festzustellen, wie viel Du realistisch für die Altersvorsorge ab 50 sparen kannst.

- Nutze eine Kombination aus sicheren Anlageformen (Festgeldkonten) und flexiblen Optionen (Tagesgeldkonten), um ein ausgewogenes Portfolio zu schaffen. Setzt Du sowohl auf Sicherheit als auch auf Flexibilität, kannst Du Deine Rente aufbessern – auch ab 50 Jahren.

- Informiere Dich über staatliche Förderungen bei der Altersvorsorge. Riester- und Rürup-Rente bieten auch bei der Altersvorsorge ab 60 Jahren steuerliche Vorteile und Zuschüsse. Auf diese Weise reduzierst Du den Anteil, den Du als Beitrag leisten musst.

Häufige Fragen zur Altersvorsorge für Späteinsteiger

Nein, es ist nie zu spät, mit der Altersvorsorge zu beginnen. Egal, ob Du 40 oder 50 Jahre alt bist – selbst bei der Altersvorsorge mit 60 kannst Du noch Maßnahmen ergreifen, um Deine finanzielle Situation im Ruhestand zu verbessern. Allerdings gilt: Je früher Du damit anfängst, desto mehr Zeit hat Dein Geld, um sich zu vermehren.

Für eine späte Altersvorsorge eignen sich risikoärmere Anlagestrategien am besten. Dazu zählen konservative Investmentfonds, Rentenfonds oder eine Lebensversicherung. Auch Immobilieneigentum ist eine sinnvolle Option, um Dir regelmäßige Einkünfte im Ruhestand zu sichern.

Ja, auch im fortgeschrittenen Alter kannst Du staatliche Subventionen, wie die Riester- oder Rürup-Rente, in Anspruch nehmen. Diese bieten Steuervorteile und teilweise staatliche Zulagen, die Deinen Vermögensaufbau unterstützen.

Das größte Risiko ist, dass nicht genügend Zeit bleibt, um ein ausreichendes Polster für den Ruhestand aufzubauen. Zudem können kurzfristige Marktverluste stärker ins Gewicht fallen als über einen langen Anlagehorizont.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.