Das Wichtigste zum Entnahmeplan in Kürze

Du hast einen Teil Deines Einkommens über viele Jahre für Deine Altersvorsorge angespart und möchtest mit dem Renteneintritt regelmäßig Geld entnehmen? Dann solltest Du Dir einen Entnahmeplan Deines Vermögens zurechtlegen. Dieser hilft Dir, einen Entnahmebetrag, den Zeitraum der Entnahmen und das dafür benötigte Anlagevermögen gemäß der Höhe der anfallenden Zinsen zu kalkulieren. Lies hier, welche Möglichkeiten Du nutzen kannst, um dank eines Auszahlplans im Alter gut von Deinem Ersparten leben zu können.

Was ist ein Entnahmeplan

Hast Du Dich für ein Altersvorsorgeprodukt oder eine Geldanlage entschieden, bei der keine Einmalzahlung des gesamten Kapitals ansteht, bekommst Du Deine Rente in regelmäßigen Abständen ausgezahlt. Für die Teilentnahme von Geld aus Deinem Vermögen – auch Entsparen oder Desinvestieren genannt – empfiehlt sich ein Entnahmeplan. Häufig bezeichnet man diesen auch als Auszahlplan, da Du das Geld in den seltensten Fällen aktiv entnimmst, sondern automatisch ausgezahlt bekommst.

So steht Dir im Alter eine regelmäßige, passive Einkommensquelle zur Verfügung. Anhand von drei Kriterien kannst Du Dir mithilfe eines Entnahmeplans ausrechnen, wie viel Geld Du von Deinem Vermögen entnehmen müsstest, um entweder Deine Rentenlücke schließen zu können oder wie lange es dauern würde, bis Du Dein angespartes Vermögen aufgebraucht hättest. Dazu betrachtest Du:

- Die Laufzeit der Auszahlungsphase

- Die Höhe des Auszahlbetrags

- Dein zur Verfügung stehendes Vermögen ab Renteneintritt

Wenn Du Deinen Auszahlplan berechnen möchtest, musst Du Dich entscheiden, auf welche der drei Kriterien Du den größten Fokus legen willst. Sollte Dir der Entnahmebetrag am wichtigsten sein, stehen Dir zwei Auszahlungspläne zur Wahl: Der Auszahlplan mit Kapitalverzehr und der Entnahmeplan ohne Kapitalverzehr.

Entnahmepläne bieten Dir im Alter einen großen Vorteil: Die Tatsache, regelmäßig nur einen Teil Deines Vermögens zu entnehmen, erlaubt es Dir, Dein Kapital jederzeit neu zu bewerten. In der Regel ist das in einem Auszahlungsplan hinterlegte Vermögen vollständig vererbbar.

Welche Entnahmestrategie passt zu Dir?

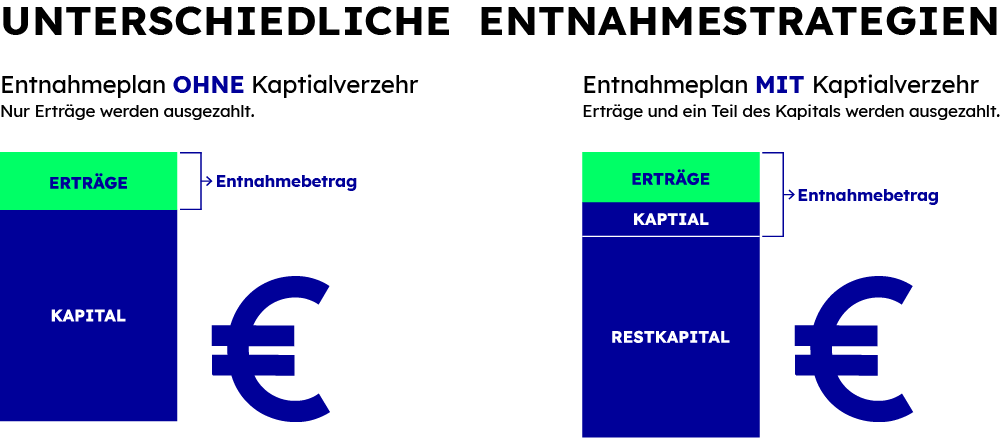

Eine pauschale Antwort auf die Frage, welche Entnahmestrategie die richtige ist, gibt es nicht. Dazu spielen zu viele Faktoren neben Deinen persönlichen Lebensumständen und finanziellen Mitteln eine Rolle, um hier eine klare Aussage zu treffen. Die Entscheidung für eine bestimmte Entnahmestrategie ist also immer individuell. Grundsätzlich unterscheidet man zwischen zwei Varianten:

- Entnahmeplan ohne Kapitalverzehr

- Entnahmeplan mit Kapitalverzehr

Entnahmeplan ohne Kapitalverzehr

Ein Entnahmeplan ohne Kapitalverzehr zahlt nur die Erträge Deines Anlagekapitals aus. Dadurch stellst Du sicher, dass die Substanz Deines Vermögens erhalten bleibt und nicht angetastet wird. Diese Strategie wird demnach auch als ewige Rente bezeichnet, da Dein Kapitalstock auf einem gleichbleibenden Niveau bleibt. Nachteilig ist der niedrigere Auszahlungsbetrag verglichen mit der Entnahme mit Kapitalverzehr bei gleich hohem Vermögen.

Entnahmeplan mit Kapitalverzehr

Ein Entnahmeplan mit Kapitalverzehr bedeutet, dass Du Dir neben den laufenden Erträgen auch einen Teil des investierten Kapitals für Deine Rente auszahlen lässt. Das führt zu einem höheren Auszahlungsbetrag als es bei identischer Vermögenssumme mit der ersten Strategie möglich wäre. Allerdings reduzierst Du stetig Dein Kapital und riskierst im schlimmsten Fall, dieses zum Ende der Entnahmephase aufgebraucht zu haben. Man spricht in diesem Zusammenhang auch vom Abschmelzen des Anlagevermögens.

Für welche Geldanlagen lohnt sich ein Entnahmeplan?

Entnahmepläne sind mit verschiedenen Geldanlagen möglich. Allerdings ist die Auszahlung je nach gewählter Geldanlage unterschiedlich. Hast Du Geld auf einem Tages- oder Festgeldkonto angespart, wird die Dein Geld verwahrende Bank den Entnahmebetrag auf Dein Konto überweisen. Aufgrund des bekannten Festzinses kannst Du die erwartbare Rendite bereits vorab gut abschätzen. Achte vor allem in Niedrigzinsphasen darauf, dass die Inflationsrate nicht größer als die Zinsen ist. Ansonsten entsteht eine negative Realrendite. Da Du in diesem Fall nicht nur die Erträge abschöpfen, sondern auch Dein Kapital antasten würdest, spricht man von einem Entnahmeplan mit Kapitalverzehr.

Etwas anders verhält es sich bei Wertpapieren. Hier nutzt Du einen Fonds- oder ETF-Auszahlungsplan. In diesem Fall hast Du Dich dazu entschieden, Dein Geld in Aktien, ETFs oder in Fonds zu investieren. Entsprechend muss der Wertpapierverwalter diese zunächst verkaufen, um Deine Anteile in Geld umzuwandeln. Ein ETF-Entnahmeplan – ebenso für Fonds – bietet höhere Renditechancen als ein klassischer Bankauszahlplan, da er von der Kapitalmarktentwicklung abhängt. Die genaue Höhe der Auszahlungen kann nicht vorab festgelegt werden. Durch Streuung auf mehrere ETFs kannst Du Wertschwankungen allerdings reduzieren. Dank der erwartbar höheren Renditen am Kapitalmarkt besteht je nach Größe Deines angesparten Kapitals die Chance, dass allein die Erträge Deinen Entnahmebetrag decken. Dein Vermögen verbliebe demnach in gleicher Höhe. Du kalkulierst in diesem Fall mit einem Entnahmeplan ohne Kapitalverzehr.

Vor- und Nachteile verschiedener Entnahmestrategien

Die höchsten Renditen wirst Du aller Wahrscheinlichkeit nach am Kapitalmarkt erzielen. Folglich bietet sich ein ETF- oder Fonds-Sparplan als zusätzliche Altersabsicherung bzw. als Teil Deiner privaten Altersvorsorge an. Auf diese Weise lässt sich Dein Geld flexibel anlegen. Wichtig ist jedoch auch ein hohes Maß an Sicherheit. Im besten Fall möchtest Du bereits vor dem Renteneintritt wissen, wie viel Rente Du monatlich erwarten kannst. Der Vergleich der drei beispielhaften Entnahmestrategien zeigt, dass alle unterschiedliche Vor- und Nachteile mit sich bringen. Du musst daher zwischen verschiedenen Kriterien abwägen, die Dir in der Auszahlphase wichtig sind:

Kriterium | ETF-/Fonds-Sparen mit Auszahlplan | ETF-/Fonds-Sparen mit Festgeld kombiniert | Sofortrente |

|

|

| |

Rentenhöhe |

|

|

|

Spielraum bei der Rentenhöhe |

|

|

|

Garantie |

|

|

|

Kapitalentnahme |

|

|

|

Vererbbarkeit des Kapitals |

|

|

|

Aufwand für den Sparer |

|

|

|

Wann ein kontrollierter Kapitalverzehr nicht möglich ist

Ein kontrollierter Kapitalverzehr ist bei schwankenden Geldanlagen nicht möglich. In Tiefphasen sinkt das Gesamtvermögen stärker. Befindet es sich bereits nahe der Nulllinie, kann auch eine Hochphase einen vorzeitigen Abbruch nicht verhindern. Schwankungen machen es daher unmöglich, den genauen Wert einer Anlage zu einem bestimmten Zeitpunkt vorherzusagen. Daher lässt sich der Zeitpunkt des vollständigen Kapitalverbrauchs nicht exakt bestimmen. Basiert Dein Entnahmeplan auf einem Vorsorgeprodukt oder einer Geldanlage, die Dein Vermögen am Kapitalmarkt investiert, solltest Du das Ergebnis nur als Hochrechnung mit Spielraum nach oben und unten betrachten.

Wie hoch sollte der Entnahmebetrag bei der Zusatzrente sein?

Die 4-Prozent-Regel, basierend auf einer US-Studie der Trinity University in Texas, dient als Orientierung für Entnahmebeträge aus einem Vermögen. Die Studie ergab, dass eine jährliche Entnahme von maximal 4 Prozent das Risiko minimiert, pleitezugehen. Diese Regel, wenngleich auf US-Wertpapiere und eine 30-jährige Anlageperiode ausgelegt, kann auch für Dich als europäischer Anleger nützlich sein. Zur Berechnung des Kapitalbedarfs wird das 25-Fache Deiner jährlichen Ausgaben angenommen.

Angenommen, Du hast laufende monatliche Kosten von 2.500 Euro (30.000 Euro jährlich). Es wäre ein Vermögen von 750.000 Euro notwendig, um sichere Entnahmen von 2.500 Euro pro Monat zu gewährleisten. Diese beispielhafte Summe mag auf den ersten Blick unerreichbar aussehen, wenn Du jedoch frühzeitig damit beginnst, monatlich zu sparen und Dich in jungen Jahren um den Vermögensaufbau Deiner Altersvorsorge kümmerst, hat Dein angespartes Geld viel Zeit mithilfe des Zinseszinseffekts zu wachsen.

Mögliche Risiken eines Auszahlplans

Mit dem angelegten Vermögen Deine Rente aufzustocken, klingt verlockend: Das Kapital solltest Du möglichst renditestark investieren, es Dir regelmäßig über einen Entnahmeplan auszahlen lassen und Deinen Ruhestand genießen. Ganz so einfach verhält es sich jedoch nicht, denn der Entnahmebetrag sollte realistisch und sorgfältig geplant sein, damit Dein zusätzliches Einkommen auch wirklich bis zum Lebensende reicht. Das Risiko des Konsumverzichts, einer niedrigen Rendite oder einer verfrühten Pleite sind Herausforderungen, mit denen Du Dich vor Beginn der Entnahmephase auseinandersetzen solltest.

Risiko des Konsumverzichts

Entscheidest Du Dich für eine sehr konservative Entnahmestrategie, kann es passieren, dass Du weit weniger von Deinem Vermögen entnimmst als Du es Dir erlauben könntest. Im Alter würdest Du so unnötig auf einen höheren Lebensstandard verzichten. Mithilfe der 4-Prozent-Regel kannst Du diesem Umstand entgegensteuern. Alternativ kannst Du eine jährliche Anpassung Deiner Entnahmen vornehmen. Dazu schaust Du Dir an, wie viele Erträge Deine Altersvorsorge oder Dein Depot erwirtschaftet hat und entnimmst nur diese. Allerdings ist das mit wiederkehrendem Aufwand und die Höhe Deines Auszahlbetrags wäre mit Schwankungen verbunden.

Risiko einer niedrigen Rendite

Deine Altersvorsorge sollte immer im Zeichen der Sicherheit stehen. Schließlich möchtest Du Dich im Alter auf Deine Rente verlassen können. Hochspekulative Anlagemöglichkeiten solltest Du demnach meiden. Eine geringe Rendite führt jedoch zwangsläufig zu niedrigen Erträgen und Auszahlraten. Risikoreiche Geldanlagen oder Vorsorgeprodukte bedeuten zwar höhere Entnahmebeträge, können aber auch stärkeren Schwankungen unterliegen.

Dank einer durchdachten Asset-Allokation in ein breit gestreutes ETF- oder Fonds-Portfolio über verschiedene Anlageklassen wie Aktien, Anleihen und Immobilien kannst Du Schwankungen reduzieren und langfristig hohe Erträge erzielen. Wähle den Portfolio-Mix so, dass er Deiner Risikobereitschaft und -tragfähigkeit entspricht.

Pleiterisiko

Bei zu hoch angesetzten Auszahlungen besteht das Risiko, Dein Vermögen zu schnell aufgebraucht zu haben. Gerade im hohen Alter wirst Du dieses zur Begleichung von Kosten für Pflege oder Medikamente benötigen. Wenn Du merkst, dass Du pro Monat mehr Geld entnimmst als Du tatsächlich brauchst, solltest Du Deinen Entnahmebetrag entsprechend reduzieren. Auch in diesem Fall kann die 4-Prozent-Regel Dir eine Orientierung bieten, welche Entnahmebetrag eine angemessene Höhe besitzt, ohne Dein Kapital zu schnell aufzubrauchen.

Tipps zum Entnahmeplan Deiner Geldanlage

- Der erwartete Zinssatz ist ein entscheidender Faktor beim Entnahmeplan, besonders bei risikobehafteten Portfolios. Setze den Zinssatz deshalb konservativ an und plane mit einem Puffer. Es empfiehlt sich, in ein breit gestreutes Portfolio mit risikofreiem Anteil zu investieren.

- Zwar bietet die 4-Prozent-Regel einen guten Anhaltspunkt für die Vermögensentnahme, dennoch ist sie keine Garantie. Um zu vermeiden, dass Dein Guthaben zu schnell aufgebraucht wird, solltest Du nicht davor zurückschrecken, aktiv einzugreifen, wenn es die Situation verlangt. Das heißt: Bei schlechten Börsenphasen weniger oder gar nichts entnehmen, damit mehr Kapital vom Aufschwung profitiert. In guten Phasen kannst Du die Entnahmen erhöhen. Ein regelmäßiger Blick auf die Entwicklung Deines Depots ist beim Auszahlungsplan Pflicht.

Deine Altersvorsorge sollte im Idealfall auf verschiedene Vorsorgeprodukte verstreut sein. Das 3-Schichten-Modell der Altersvorsorge liefert einen Überblick über mögliche Produkte zur Sicherung Deiner Rente im Alter. Erst durch eine sinnvolle Mischung kannst Du verschiedene Vorteile der jeweiligen Produkte miteinander verbinden und Deinen Entnahmeplan auf mehrere Kriterien ausrichten, die Dir in der Auszahlphase am wichtigsten sind.

Häufige Fragen zum Entnahmeplan

Ob sich eine private Rentenversicherung mit monatlicher Rente oder einmaliger Kapitalauszahlung lohnt, hängt von Deiner individuellen Lebenssituation ab. Reichen gesetzliche Rente und andere Alterseinkünfte nicht aus, um Deinen Lebensstandard im Alter zu erhalten, ist die monatliche Rente oft sinnvoller, da sie laufende Kosten deckt. Bei guter altersbedingter Gesundheit kann sie Vorteile haben. Bist Du jedoch gut abgesichert, kannst Du eine einmalige Kapitalauszahlung bevorzugen. Bedenke aber, dass das Geld im Alter nicht mehr verfügbar ist, wenn es ausgegeben wurde. Im Todesfall werden eingezahlte Beiträge an die Begünstigten ausgezahlt.

Die Kapitalentnahme selbst wird nicht versteuert. Realisierte Kursgewinne aus dem Verkauf unterliegen jedoch der Besteuerung. Bei ETFs werden 25 Prozent Abgeltungssteuer, 5,5 Prozent Solidaritätszuschlag und ggf. Kirchensteuer fällig. Realisierte Kursgewinne werden in der Regel sofort besteuert. Du kannst den jährlichen Sparerpauschbetrag von 1000 Euro als Alleinstehender oder 2000 Euro für Paare für Deine Gewinne geltend machen.

Bei einer klassischen Rentenversicherung erhältst Du als Sparer eine lebenslange Rente mit festen monatlichen Auszahlungen. Bei einem Entnahmeplan wird das Kapital über eine vereinbarte Laufzeit ausgezahlt wird. In die Rentenversicherung eingezahlte Beiträge sind nicht vererbbar, während das noch nicht ausgezahlte Vermögen eines Auszahlplans in die Erbmasse eingeht.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.

Artikel teilen

-

1

Deutsches Institut für Altersvorsorge (DIA). Online-Recherchen zur Altersvorsorge – Wer plant was und vor allem wann? in Kooperation mit der Online-Plattform finanzen.de. Veröffentlicht am 27. Oktober 2022. https://www.dia-vorsorge.de/wp-content/uploads/2022/10/DIA-Studie_Finanzen.de_Webfassung_Final.pdf